(Banker.vn) Thị trường tiền tệ bước vào giai đoạn cuối năm với diễn biến sôi động hơn. Lãi suất tăng nhẹ do nhu cầu vốn mùa cao điểm, trong khi tỷ giá USD/VND hạ nhiệt nhờ chính sách điều hành linh hoạt của Ngân hàng Nhà nước (NHNN).

Thanh khoản cải thiện, lãi suất huy động tăng nhẹ

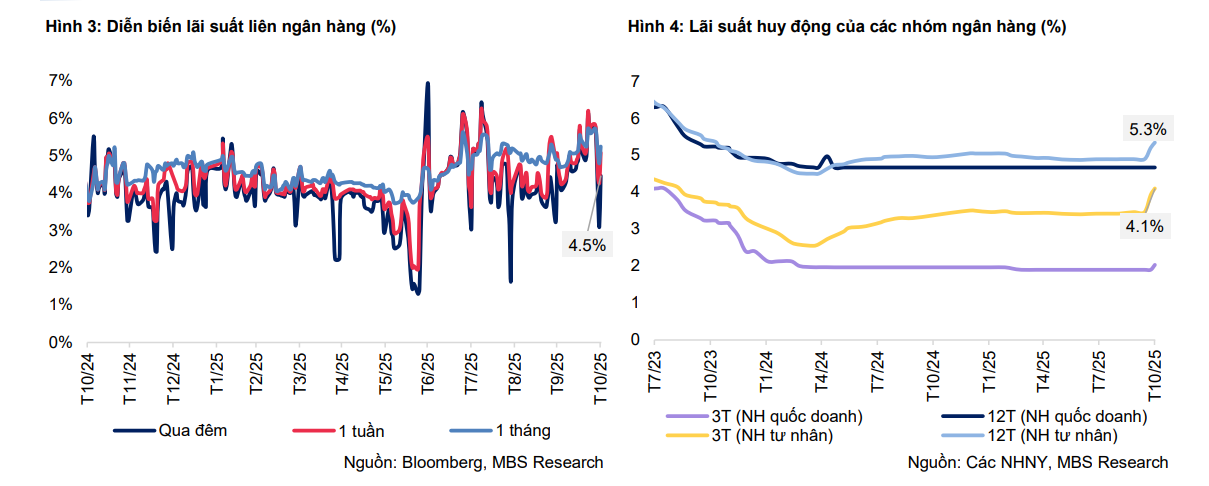

Theo báo cáo thị trường tiền tệ tháng 10 của MBS Research, mặt bằng lãi suất liên ngân hàng tăng nhẹ từ mức 4,5% lên khoảng 6,1%#năm. Diễn biến này phản ánh nhu cầu vốn tăng trở lại khi các ngân hàng thương mại (NHTM) đẩy mạnh huy động phục vụ mùa sản xuất – tiêu dùng cuối năm.

NHNN tiếp tục đóng vai trò điều tiết linh hoạt khi vừa bơm, vừa hút thanh khoản qua kênh thị trường mở (OMO). Trong tháng 10, tổng khối lượng bơm ròng đạt khoảng 58,3 nghìn tỷ đồng, giúp ổn định thị trường tiền tệ. Cùng thời điểm, lãi suất qua đêm liên ngân hàng dao động quanh mức 4,5–6%#năm, phản ánh sự cân bằng cung cầu vốn ngắn hạn.

Từ đầu quý IV, nhiều ngân hàng thương mại đã điều chỉnh tăng Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động kỳ hạn 6–12 tháng thêm 0,3–0,5 điểm %, nhằm thu hút dòng tiền nhàn rỗi. Đáng chú ý, nhóm ngân hàng tư nhân có quy mô vừa và nhỏ tăng mạnh hơn so với nhóm quốc doanh, đưa mặt bằng lãi suất huy động trung bình lên khoảng 5,3–5,4%#năm.

Theo đánh giá của MBS, việc lãi suất huy động tăng nhẹ trong ngắn hạn là yếu tố cần thiết giúp hệ thống ngân hàng đảm bảo thanh khoản và chuẩn bị nguồn vốn cho hoạt động tín dụng. Tuy nhiên, cơ quan điều hành vẫn có đủ dư địa để duy trì chính sách tiền tệ nới lỏng, hỗ trợ tăng trưởng kinh tế trong bối cảnh lạm phát được kiểm soát.

Tỷ giá ổn định, áp lực bên ngoài giảm bớt

Trên thị trường ngoại hối, tỷ giá USD#VND có xu hướng giảm nhẹ trong tháng 10, xuống mức 26.307 đồng#USD, tương đương giảm 0,4% so với tháng trước. Diễn biến này chủ yếu đến từ việc đồng USD yếu đi trên thị trường quốc tế, khi giới đầu tư kỳ vọng Cục Dự trữ Liên bang Mỹ (FED) sẽ tiếp tục cắt giảm lãi suất thêm một lần nữa trong tháng 12 tới.

Theo MBS Research, chỉ số Dollar Index (DXY) hiện dao động quanh 99,8 điểm – thấp hơn đáng kể so với quý trước. Việc FED giảm lãi suất 25 điểm cơ bản trong tháng 10, và có thể giảm thêm trong kỳ họp tháng 12, đã góp phần giảm áp lực tỷ giá với đồng VND. Thị trường phái sinh cho thấy tới 75% nhà đầu tư đang kỳ vọng FED sẽ hạ lãi suất thêm một lần nữa trong năm nay.

Trong nước, nguồn cung ngoại tệ tiếp tục dồi dào nhờ hoạt động xuất khẩu, kiều hối và dòng vốn đầu tư nước ngoài. NHNN đã tận dụng cơ hội mua vào ngoại tệ, đồng thời kết hợp bán kỳ hạn ngắn để ổn định cung cầu USD. Động thái này giúp giữ vững tâm lý thị trường, đồng thời bổ sung dự trữ ngoại hối quốc gia.

MBS nhận định, tỷ giá USD#VND sẽ duy trì ổn định trong hai tháng cuối năm, dao động quanh vùng 26.500 đồng#USD. Áp lực tỷ giá giảm bớt tạo điều kiện để NHNN tiếp tục điều hành chính sách linh hoạt, vừa đảm bảo ổn định vĩ mô, vừa hỗ trợ phục hồi tăng trưởng.

Bước vào quý IV, nhu cầu tín dụng được dự báo tiếp tục tăng mạnh khi các doanh nghiệp đẩy nhanh kế hoạch sản xuất – kinh doanh và chuẩn bị cho mùa tiêu thụ cuối năm. MBS ước tính, tăng trưởng tín dụng toàn hệ thống đến cuối năm 2025 có thể đạt 15–16%, cao hơn mức 13,8% của năm 2024.

Đây cũng là giai đoạn mà nhiều ngân hàng thương mại điều chỉnh chiến lược lãi suất huy động linh hoạt hơn, nhằm cân đối nguồn vốn và đáp ứng nhu cầu cho vay gia tăng. Theo dự báo, mặt bằng lãi suất cho vay ngắn hạn có thể giữ ổn định quanh mức 4,5–5%#năm, trong khi lãi suất trung – dài hạn dao động 6–7%#năm.

Nhìn chung, thị trường tiền tệ đang trong trạng thái cân bằng và ổn định. Chính sách điều hành của NHNN tiếp tục phát huy hiệu quả trong việc hỗ trợ thanh khoản, ổn định tỷ giá và kiểm soát lạm phát, đồng thời tạo nền tảng thuận lợi cho tăng trưởng kinh tế năm 2026.